Lãi Suất Chiết Khấu Là Gì ✅Cách Tính Discount Rate & Ví Dụ✅Chia Sẻ Cho Các Bạn Đọc Một Vài Công Thức Tính Chiết Khấu Chuẩn Nhất Sau Đây.

NỘI DUNG CHÍNH

Lãi Suất Chiết Khấu Là Gì [Discount Rate Là Gì]

Là lãi suất mà ngân hàng trung ương (ngân hàng Nhà nước) đánh vào các khoản tiền cho các ngân hàng thương mại vay để đáp ứng nhu cầu tiền mặt ngắn hạn hoặc bất thường của các ngân hàng này. Quy định lãi suất chiết khấu là một trong những công cụ của chính sách tiền tệ nhằm điều tiết lượng cung tiền.

Bên cạnh đó, bạn cũng có thể hiểu Discount Rate đơn giản như một công cụ trong chính sách tiền tệ. Đây là một căn cứ quan trọng giúp ngân hàng nhà nước điều chỉnh lượng cung tiền trên thị trường và số tiền mặt dự trữ đối với ngân hàng thương mại.

2 Cách 👍 Đầu Tư Vàng 👍 Sinh Lời Nhất

Lãi Suất Chiết Khấu Ký Hiệu Là Gì

Discount Rate thường ký hiệu là r có trong rất nhiều công thức tính toán chỉ số tài chính như NPV hay IRR.

7 Kênh Đầu Tư👉 Tiền Nhàn Rỗi 🔝 Hiệu Quả, Sinh Lời Nhất

Lãi Suất Chiết Khấu Trái Phiếu Là Gì

Discount Rate là lãi suất danh nghĩa hoặc được công bố trên một chứng khoán có thu nhập cố định, giống như một trái phiếu. Đây là lãi suất hàng năm do công ty phát hành trái phiếu trả, dựa trên mệnh giá của trái phiếu. Các khoản thanh toán lãi suất này thường được thực hiện nửa năm một lần.

Tham Khảo Ngay ➡️ Chiết Khấu Là Gì 🆙 3 Cách Tính Discount Nhanh Và Chuẩn Nhất

Công Thức Tính Lãi Suất Chiết Khấu

Hiện tại thì Discount Rate có thể tính bằng 2 công thức đó là: Chi phí huy động vốn (funding cost), Trung bình trọng số tiền bạc vốn (Weighted Average Cost of Capital, WACC). Cụ thể từng cách thì bạn hãy xem ngay bài viết dưới đây.

Chi phí huy động vốn

Discount Rate có thể tính bằng chi phí gọi vốn. đây là tỷ lệ lợi tức mà người đầu tư vốn mong muốn có được khi đầu tư vào dự án. Hay còn gọi là chi phí sử dụng vốn, hay chi phí cơ hội vốn hay chi phí mà người sử dụng vốn phải trả bên cho vay.

Trung bình trọng số tiền bạc vốn

Chi phí sử dụng vốn trung bình của doanh nghiệp bằng WACC. Doanh nghiệp có 2 nguồn gọi vốn chính theo cách này.

- Vay thương mại => chi phí của khoản nợ (cost of debt) là lãi suất của khoản vay (1-tax)* lãi suất

- Vốn góp cổ đông => chi phí vốn cổ phần (cost of equity) là thu nhập mong muốn của các cổ đông.

WACC có thể tính bằng chi phí sử dụng trung bình của hai nguồn vốn trên.

WACC = re * E/(E+D) + rD(1-TC)* D/(E+D)

Trong đó:

- re: tỷ suất thu nhập mong muốn của cổ đông

- rD: lãi suất mong muốn của chủ nợ

- E: giá thị trường cổ phần của công ty

- D: giá thị trường nợ của công ty

- TC: thuế suất thuế thu nhập doanh nghiệp

re = [Div0(1+g)/P0] + g

Trong đó:

- P0 là giá cổ phiếu của doanh nghiệp tại thời điểm gốc

- Div0 là cổ tức của cổ phiếu doanh nghiệp tại thời điểm gốc

- g: tỷ lệ tăng trưởng dự kiến của cổ tức.

Để hiểu cụ thể hơn thì bạn hãy xem ngay các ví dụ minh họa ở phía dưới bài viết nhé.

Tiennhanroi.vn Share Cho Bạn 2 ✅ Cách Tính Lãi Suất Tiết Kiệm ✅ Ngân Hàng Chính Xác Nhất

Công Thức Tính Định Giá Trái Phiếu

Bạn nào chưa biết Công Thức Tính Định Giá Trái Phiếu thì hãy tham khảo ngay bài viết sau đây nhé.

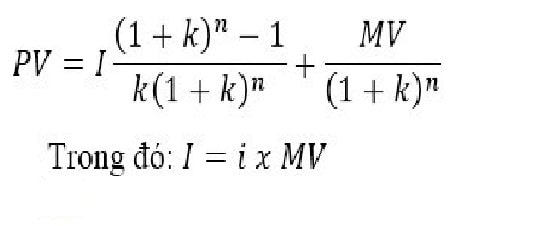

Giá trái phiếu bằng tổng giá trị hiện tại của các dòng tiền nhận được trong tương lai. Công thức chung định giá trái phiếu như sau:

Trong đó:

- PV: giá trái phiếu cần xác định

- MV: mệnh giá trái phiếu

- i: lãi suất của trái phiếu

- I: cổ tức định kỳ

- k: lãi suất chiết khấu (lãi suất yêu cầu)

- n: số năm từ thời điểm đang xét đến đáo hạn

Để dễ hiểu bạn xem ngay ví dụ bên dưới nhé.

Công thức chung định giá trái phiếu ở phần trên cũng chính là công thức định giá của trái phiếu có kỳ hạn và lợi tức cố định theo từng kỳ.

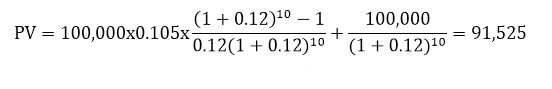

Ví dụ: Một trái phiếu có thời gian đáo hạn 10 năm, có mệnh giá 100,000 VND với lãi suất 10.5%. Định giá trái phiếu tại thời điểm phát hành với lãi suất yêu cầu là 12%.

Theo công thức tính trái phiếu ở trên thì giá của trái phiếu là:

7 Cách 🆗 Gửi Tiết Kiệm 🆗 Sinh Lời Nhất

Ví Dụ Cách Tính Lãi Suất Chiết Khấu

Sau đây tiennhanroi.vn sẽ đưa ra những Ví Dụ Cách TínhDiscount Rate cho các bạn dễ hiểu hơn nhé.

Ví dụ cho bạn về chi phí huy động vốn: Nếu rút tiền tiết kiệm với lãi suất 10% để đầu tư thì có thể tính lãi suất chiết khấu = 10%.

Mời Bạn Xem Thêm ❎ Cash Flow ❎ Fcfe, Fcff, Fcf Là Gì, Cách Tính

Những Tác Động Của Lãi Suất Chiết Khấu Ngân Hàng

Discount Rate thực chất là một công cụ trong chính sách tiền tệ và có tác động qua lại đến cả hai Ngân hàng Trung ương và ngân hàng thương mại. Cụ thể:

Tác động của lãi suất chiết khấu đối với Ngân hàng thương mại

Có thể thấy là mức Discount Rate này do ngân hàng nhà nước đưa ra sẽ ảnh hưởng đến hoạt động. Lợi luận của ngân hàng thương mại. Chính xác hơn khi mức lãi suất tăng cao thì ngân hàng thương mại sẽ quyết định tăng tỷ lệ tiền dự trữ. Hầu hết các ngân hàng đều tránh trường hợp để tiền dự trữ chạm mốc báo động.

Trái lại nếu mức Discount Rate này giảm thì ngân hàng sẽ có xu hướng giảm số tiền dự trữ, thoải mái cho vay. Và chỉ cần mức tiền dự trữ luôn nằm ở mốc an toàn là được. vì nếu có thiếu tiền dự trữ thì có thể vay ở ngân hàng trung ương, mức lãi suất sẽ không gây rủi ro cao.

Tác động của lãi suất chiết khấu đối với Ngân hàng Trung ương

Tác động của chiết khấu đối với các ngân hàng thương mại là quá hiển nhiên. Nhưng quan trọng hơn đây còn là công cụ hữu hiệu của Ngân hàng Nhà nước. Chính Ngân hàng Trung ương sẽ ấn định tỷ lệ chiết khấu để điều tiết lượng tiền cung ứng.

Nếu lãi suất cho vay giảm thì lúc đó ngân hàng Nhà nước đang tăng lượng cung tiền.Và ngược lại nếu lãi suất chiết khấu tăng thì ngân hàng Nhà nước đang giảm lượng cung tiền, đồng thời ngân hàng thương mại cũng giảm mức cho vay.

Hơn hết, ngân hàng Nhà nước điều chỉnh mức lãi suất cho vay chiết khấu còn nhằm giúp đỡ các tổ chức tài chính khi họ rơi vào khó khăn và kiểm soát lượng cung ứng tiền mặt.

Tìm Hiểu Ngay 👍 Dòng Tiền Thuần 👍 Là Gì, Công Thức Tính

Ưu, Nhược Điểm Của Lãi Suất Chiết Khấu Ngân Hàng

Tiennhanroi.vn chia sẻ thêm cho bạn những Ưu, Nhược Điểm Của Discount Rate Ngân Hàng mà không phải ai cũng biết.

Ưu điểm

- Nghiệp vụ ít rủi ro, khả năng thu hồi nợ của ngân hàng rất chắc chắn.

- Chiết khấu là hình thức tín dụng đơn giản, ít phiền phức đối với ngân hàng, do thủ tục và quy trình cho vay khá đơn giản.

- Chiết khấu không để vốn của ngân hàng “đóng băng”.

- Thời hạn chiết khấu ngắn (ít hơn 90 ngày) và ngân hàng thương mại có thể dễ dàng xin tái chiết khấu hối phiếu ở Ngân hàng có nhu cầu về vốn.

- Tiền cấp cho khách hàng khi chiết khấu được chuyển vào tài khoản tiền gửi của khách hàng. Cho nên nó tạo thành nguồn vốn cho ngân hàng.

Nhược điểm

- Ngân hàng đôi khi phải nhận chiết khấu các hối phiếu giả mạo, có nghĩa là hối phiếu không thực sự xuất phát từ quan hệ thương mại do một số cá nhân tự ý phát hành giả nhằm mục đích lừa đảo ngân hàng.

- Người chịu trách nhiệm thanh toán giấy tờ có giá bị mất khả năng thanh toán trước và khi giấy tờ có giá đến hạn thanh toán.

❓Nếu bạn còn vẫn thắc mắc, băn khoăn gì về Lãi Suất Chiết Khấu thì bạn vui lòng để lại thông tin mục LIÊN HỆ tại Menu website tiennhanroi.vn hoặc BÌNH LUẬN bên dưới nhé.